La hausse élevée des prix de l'alimentation dope artificiellement les chiffres d'affaires et masque une autre réalité. Les ventes de produits du quotidien décrochent en volume depuis le début de l'année. De janvier à mars, il s'est vendu en France 4 % de moins de produits de grande consommation en volume.

L’inflation des prix des produits alimentaires a de nouveau grimpé pour atteindre 16,2 % en mars 2023 (source Circana), un nouveau record. Les ménages français sont confrontés pour le 6ie mois consécutif à une inflation à deux chiffres des prix des produits alimentaires, ce qui devrait induire à une augmentation théorique de 42€ de leurs dépenses mensuelles s’ils achetaient les mêmes produits que l’an dernier. « Mais leurs dépenses de PGC-FLS ont augmenté de 10 % en mars 2023 (tous circuits), car leurs techniques permettant de subir le moins possible l’augmentation des prix sont légion… Ils prennent des mesures et adaptent leur comportement» analyse Gaëlle Le Floch directrice Strategic insights de Kantar Worldpanel.

1. Maîtriser son budget : première parade déployée par les Français qui consiste à fragmenter leurs sessions de courses. Ils vont plus souvent en magasins, mais font de plus petits paniers à chaque fois, avec seulement 11,6 articles en moyenne en mars 2023 contre 12,3 en 2022, et des dépenses à l’acte qui augmentent de 1,95€ (soit + 6,5%) sous l’effet de la hausse des prix.

La fréquentation a augmenté dans tous les circuits en mars, le nombre de visites s’accroit de +3,2% à 8,5 transactions en 4 semaines. « Cela s’explique par une nécessité de piloter leurs achats au fur et à mesure et de gérer leurs courses au quotidien. Le nombre moyen d’enseignes fréquentées qui était en baisse en fin 2022 (de 8,6 à 8,5), se stabilise désormais sur le 1T 2023. Cela révèle un comportement de zapping qui s’intensifie, les consommateurs achetant chaque catégorie de produits dans les magasins les mieux disant. » ajoute Gaëlle Le Floch. Le recours à la liste de courses (76% déclarent dresser systématiquement une liste de courses) et se fixer un budget maximum à chaque session font aussi partie de l’arsenal déployé par les ménages.

2. La chasse aux meilleurs prix

La très forte hausse des prix observée depuis un peu plus d'un an maintenant affecte fortement la manière de consommer des Français. Ainsi, moins de la moitié des foyers (45 %, -1,4 point sur un an) déclarent désormais accorder « beaucoup d'importance à la marque ». La descente en gamme se poursuit et son ampleur dépasse celle observée jusque-là : -2,5% en mars 2023. Les consommateurs réduisent le coût de leurs produits PGC-FLS en portant leurs choix de plus en plus sur les MDD qui ont gagné 2,5pts de part de marché, au détriment des marques. Celles-ci ont du mal à défendre leurs positions, car les enseignes ont dégainé l’arme des opérations promotionnelles pour soutenir leurs marques propres et atténuer l’effet d’inflation qui impacte plus fortement ces marques dont le prix est fortement corrélé aux prix des matières premières.

La promotion est plus que jamais plébiscitée : « J'achèterai une marque que je n'achète pas d'habitude si je la vois en promotion » déclarent 60% des ménages (+2pts) « Je vais dans plusieurs magasins pour profiter des meilleures promotions » déclarent 37% des ménages (+2pts). Les dépenses réalisées en promotions atteignent 25% de leurs dépenses Entretien et Hygiène Beauté, avec une préférence très nette pour les opérations de cagnottage et de remise immédiate.

La transition alimentaire subit un coup de frein et recule d’un point dans les dépenses des ménages (de 22,9% à 21,9%). Dans les arbitrages des consommateurs les produits écologiques et les produits locaux trouvent encore leur place, mais le marché emblématique du Bien manger accuse une baisse qui s’accélère : le Bio souffre d’un recul de 5% des dépenses au premier trimestre 2023.

Et enfin les enseignes qui bénéficient des meilleures images prix raflent la mise avec les plus forts gains de PDM, Lidl, Aldi et E.Leclerc en tête. (cf plus bas). Les discounters et déstockeurs sont toujours plus attrayants aux yeux des consommateurs, tous profils confondus, des plus modestes aux plus aisés. Action et Noz ont recruté de nouveaux clients vs 2022 respectivement

3. Modifier ses habitudes alimentaires : des renoncements parfois inquiétants.

Les ménages français ont réduit drastiquement les volumes achetés pour absorber les hausses de prix. La déconsommation se poursuit sur les Produits Frais Traditionnels à -5,8% et s’intensifie sur les PGC-FLS à -4%.

Une baisse à deux chiffres qui touche désormais de plus en plus de catégories, mais la chute est vertigineuse sur la poissonnerie -12%.

« Les plats se font plus roboratifs, à base de pates, de riz, d’œufs, et contiennent de moins de moins de protéines animales. Les repas s’allègent au passage parfois de l’entrée, parfois du fromage ou du dessert, et certains foyers en sont même réduits à devoir zapper plus souvent des repas principaux comme le petit déjeuner, le déjeuner ou le dîner (6,7% des repas n’ont pas été pris au CAM P3 2023, contre 5,6% en 2019)» commente Gaëlle Le Floch.

Double peine pour les foyers les plus modestes.

C’est au sein de cette cible que les dépenses augmentent le plus au premier trimestre

- Les foyers modestes avaient fortement réduit la voilure en volume l’an dernier (1T 2022 -14% en nombre articles !), ils subissent au 1T 2023 un effet rebond et sans doute le besoin de restocker car les placards sont vides.

- Ils ont notamment acheté beaucoup en promotion : un moyen de se faire plaisir grâce à l’alimentaire quand on se serre la ceinture sur tout le reste.

- La hausse de leurs dépenses est plus marquée que la moyenne des ménages, car leurs paniers contiennent plus de premiers prix et de produits essentiels et du quotidien. Or ces produits ainsi que les marques propres des enseignes discount sont les plus fortement inflatés en raison de leur forte dépendance aux hausses de prix des matières premières et énergie.

- Les paniers anti-inflation déployés par les enseignes, qui portent sur les premiers prix et les MDD en majorité, ont sans doute aussi joué un rôle et permis aux classes modestes d’acheter un peu plus en quantité (+2,8%), après les mois d’arbitrages contraints des derniers mois » selon Gaëlle Le Floch

Les circuits

Il s’agit d’un secteur extrêmement concurrentiel et si les clients n’apprécient pas les prix dans un magasin, ils vont ailleurs, les consommateurs fréquentant près de 9 enseignes différentes en moyenne.

Depuis le début de l’année (1T 2023) les circuits qui tirent le mieux leur épingle du jeu sont :

- Les EDMP qui progressent de +0,4pt pour atteindre un niveau de Pdm de 11%.

- Les Supermarchés avec un gain de +0,2pt de Pdm valeur (29,6%).

- Le circuit Proximité poursuit sur sa lancée et gagne +0,2pt (Pdm = 6,8%). Le comportement d’achat des Français est favorable à la Proximité où le trafic a progressé de +7 % sous l’effet d’un renforcement de la fréquence d’achat. Un circuit utilisé en dépannage par la plupart des clients mais qui est capable de peser jusqu'à 50 % de l’approvisionnent PGC-FLS de 2,2 millions de clients vivant dans les plus grandes villes françaises (89 visites par an en Proxi urbaine chez ces "gros clients" Proxi urbaine !).

Le contexte inflationniste est porteur pour les enseignes qui bénéficient d’une bonne image Prix... mais les enseignes de Proximité ont d’autres arguments à faire valoir !

Alors que le circuit Online accuse un repli de -0,2pt (9,0%) et le format des Hypers qui avaient repris du poil de la bête grâce à leurs prix bas perdent à nouveau 0,1pt de part de marché.

Circuits = univers « Généralistes » (Hypers + Supers + EDMP + Proximité + Internet)

Les enseignes

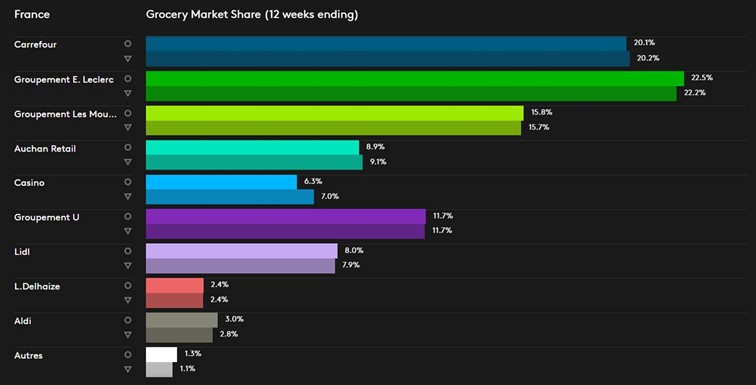

Le groupement E. Leclerc progresse de 0,3pt sur le trimestre, atteignant 22,5% de Pdm. L’enseigne bénéficie de la progression de sa cote d’amour.

Le groupement les Mousquetaires progresse de 0,1pt, atteignant les 15,8% de Pdm. Le gain de part de marché est tiré par les magasins Intermarché.

Le Groupement U se consolide à 11,7% de Pdm.

Aldi progresse de 0,2pt (3,0%) grâce à l’amélioration du niveau de fidélité des clients via à la fois la fréquence d’achat et la valeur des paniers.

Auchan Retail recule sur le trimestre, à 8,9% de Pdm.

Lidl gagne 0,1pt sur ce trimestre, à 8% de Pdm.

Circuits = univers « Généralistes » (Hypers + Supers + EDMP + Proximité + Internet)

Méthodologie

Résultats issus de la nouvelle plateforme MyWorldpanel.

Ces données sont issues d’un échantillon de 20 000 foyers panélistes de Worldpanel. Elles sont calculées sur un Univers de produits PGC + FRAIS LS = Produits de Grande Consommation et Frais Libre-Service (Alimentaire, Liquides, Hygiène beauté, Entretien).

Les données PFT = Produits Frais Traditionnels sont issues de notre échantillon de 12 000 foyers représentatifs des foyers français.

Ces données sont issues d’un panel et ont donc une valeur de probabilité.

DECOUVREZ LES PARTS DE MARCHE EN LIGNE ET INTEGREZ NOTRE DATAVISUALISATION A VOTRE SITE INTERNET / BLOG (EMBED CODE) : https://www.kantar.com/campaigns/grocery-market-share

A propos de Kantar

Kantar est le leader mondial des études et du conseil fondés sur des données objectives. Nous délivrons une compréhension unique et exhaustive de la façon dont les individus pensent, ressentent et agissent, à l'échelle mondiale et locale, à travers plus de 90 marchés. En combinant l'expertise de nos équipes, nos bases de données, nos analyses et technologies innovantes, nous aidons nos clients à comprendre les individus et à stimuler leur croissance : Understand People, Inspire Growth.

En savoir plus : http://www.kantar.com/fr/- @KantarFR